شاخص دلار آمریکا (DXY) یکی از مهمترین ابزارهای تحلیلی در بازارهای مالی است که ارزش دلار را در برابر سبدی از ارزهای اصلی اندازهگیری میکند. این شاخص به عنوان معیاری برای ارزیابی قدرت دلار و تغییرات آن در سطح جهانی، تأثیر قابل توجهی بر تجارت بینالمللی، نرخ بهره، بازارهای سهام و کالاها دارد.

بررسی روندها و نوسانات شاخص دلار میتواند به سرمایهگذاران و تحلیلگران کمک کند تا تصمیمگیریهای بهتری در مدیریت ریسک و پیشبینی حرکت بازارها داشته باشند. در این مقاله از مجموع مقالات آی آر بروکرز، به بررسی اندیکاتور شاخص دلار میپردازیم.

معرفی شاخص دلار (DXY)

همانطور که سهامها در بورسهای جهانی عرضه شده و هر بورس یک شاخص مخصوص به خود را دارد و علاوه بر آن، شاخصهایی نیز بر روی نمادهایی از بورسهای مختلف ایجاد شده تا عملکرد یک بخش از صنعت را دقیقتر نمایش دهند، دلار نیز به عنوان ارزش اصلی جهانی، میتواند یک شاخص اختصاصی داشته باشد تا عملکرد آن را در برابر ارزهای دیگر، نمایش دهد. این شاخص با نام شاخص دلار آمریکا نمایش داده شده که نماد آن میتواند USDX یا DX (دیکسی) و یا حتی DXY باشد.

شاخص دلار آمریکا به زبان ساده

برای توضیح این ایندکس به سادهترین زبان ممکن، باید بگوییم که شاخص دلار آمریکا بیانگر قدرت نسبتی این ارز نسبت به ارزهای دیگر جهانی است. این شاخص در روز اول معادل 100 در نظر گرفته شد و فراز و فرودهای آتی، عدد آن را به کمتر یا بیشتر از این مقدار، تغییر داده و میدهد.

تاریخچه USDX

برای بررسی تاریخچه شاخص دلار، ابتدا باید به صورت خلاصه به تفاهمنامه برتون وودز (Bretton Woods) نگاهی بیندازیم. در تیر ماه سال 1323 (جولای 1944 میلادی)، نمایندگان 44 کشور دنیا در سازمان ملل گرد هم جمع شدند تا تفاهمنامهای را امضا نمایند. در این تفاهمنامه ارزش دلار در برابر طلا با عدد ثابتی مشخص شد و کشورهای دنیا میتوانستند از طلای خود به عنوان پشتوانه دلار دریافتی استفاده نمایند. این تفاهمنامه برای تسهیل تجارت آزاد میان 44 کشور امضا شد و طی آن، قیمت هر اونس طلا، معادل 33 دلار لحاظ گردید.

از آنجائیکه این قیمتگذاری دور از واقعیت بود (و به مرور زمان نیز اختلاف بیشتری گرفت) و هر اونس طلا طبیعتا قیمتی بسیار بیشتر از 33 دلار داشت، رئیس جمهور وقت آمریکا در سال 1973 میلادی (ریچارد نیکسون) این تفاهمنامه را ملغی کرد و طبیعتا ارزش هر اونس طلا بسیار بالاتر رفت. مدتی کوتاه بعد از لغو برتون وودز، فدرال رزرو آمریکا (بانک مرکزی ایالات متحده)، نمادی را با نام شاخص دلار معرفی کرد که امروزه، نگهداری و ثبت این شاخص، برعهدهی ICE یا همان Intercontinental Exchange قرار گرفته است.

ابداع اندکس دلار به معنای پذیرش شناور بودن ارزش ارزهای کشور مختلف بوده و حسن ختامی بر تفاهمنامه برتون وودز تلقی میشود. این شاخص، متاثر از المانهای میکرو اقتصادی بوده و این بدان معناست که تورم مثبت و منفی دلار یا سایر اعضای این شاخص، باعث صعود و افت آن خواهند شد. گشایشهای اقتصادی و همچنین ریاضتهای اقتصادی نیز تاثیر مستقیمی بر USDX خواهند داشت. در ادامه، اعضای این شاخص مهم جهانی را بیان خواهیم کرد.

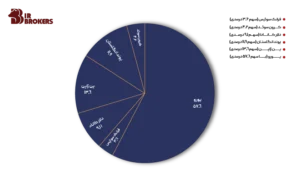

اجزای شاخص دلار

در زمان معرفی این شاخص، خبری از ارز یورو نبود و اجزای USDX یا همان سبد شاخص شامل ارزهای دیگری از جمله مارک (آلمان غربی)، لیر (ایتالیا)، فرانک (فرانسه)، گیلدر (هلند) و فرانک (بلژیک) بود. اما امروزه این ارزها کاملا کنار رفته و جای خود را به ارز واحد یورو دادهاند. بنابراین، طبیعی است که سهم یورو در این شاخص بسیار پررنگ باشد. در کنار یورو، ارزهای زیر در تعیین مقدار ایندکس دلار اثرگذار هستند:

- یورو (با سهم 57.6 درصدی)

- ین ژاپن (سهم 13.6 درصدی)

- پوند انگلستان (سهم 11.9 درصدی)

- دلار کانادا (سهم 9.1 درصدی)

- کرون سوئد (سهم 4.2 درصدی)

- فرانک سوئیس (سهم 3.6 درصدی)

سهم ارزهای کلیدی در شاخص دلار

اگر برای شما سوال است که چرا این ارزها و در حقیقت چرا این کشورها نقش مهمی در تعیین شاخص دلار دارند، باید توجه کنید که همهی این ارزها، بیانگر اقتصاد کشور یا کشورهایی هستند که شرکای اصلی آمریکا به حساب میآیند.

بنابراین، از آنجاییکه ICE مسئول انتخاب ارز، وزندهی و ثبت دادههای این شاخص مهم است، به نظر میرسد که در آینده،امکان اضافه شدن پزوی مکزیک با نماد MXN و همچنین یوان چین با نماد CNY نیز به این سبد ارزی وجود داشته باشد.

تاثیر شاخص دلار در فارکس (Forex)

جفتارزها بخش مهمی در معاملات بازار فارکس (Forex) به حساب میآیند، بنابراین، تغییرات شاخص دلار بیانگر سیگنالهای مهمی بوده که تریدرها حتما به آن توجه خواهند کرد. به صورت کلی، هر زمان که شاخص رو به افزایش باشد، خرید دلار (تبدیل هر ارزی به دلار) سودآور بوده و زمانی که روند شاخص نزولی شود فروش دلار (تبدیل دلار به ارزهای دیگر)، سودآور خواهد بود.

البته همانطور که بارها گفتیم، معاملهگر نباید تنها با تکیه بر یک سیگنال یا اندیکاتور فارکس، اقدامات به باز و بسته کردن معاملات نماید، بلکه باید استراتژی معاملاتی داشته باشد.

فرمول محاسبه USDX

نمودارهایی که به عنوان شاخص دلار یا چارت USDX مشاهده میکنید، تقریبا هر 15 ثانیه یکبار از فرمول زیر استفاده کرده تا میزان این ایندکس را محاسبه نمایند. این فرمول یک تابع ریاضی بوده که در آن، از نرخ برابری ارزهای مختلف نسبت به دلار به همراه یک سری ضرایب استفاده شده است:

فرمول شاخص USDX

دقت داشته باشید که در فرمول بالا، EUR/USD به معنای جفت ارز یورو/دلار آمریکا بوده (و سایر ارزها نیز همینطور) و علامت ^ به معنای به توان است. بنابراین، با یک تابع ریاضیاتی ساده میتوان در هر لحظه، این شاخص را اندازهگیری نمود.

نمودار شاخص دلار

برای مشاهده نمودار زنده یا همان Live شاخص دلار فارکس میتوانید از چارت زیر استفاده نمایید که در حقیقت، به کمک وب سایت تریدینگ ویو ایجاد شده است. برای مشاهده شاخص دلار در تریدینگ ویو میتوانید بر روی این لینک کلیک کنید.

تفاوت USDX با DX

امکان معامله کردن بر روی شاخص دلار به صورت CFD توسط بروکرهای فارکس فراهم شده است. بنابراین، هر کارگزاری میتواند این نماد معاملاتی را با سیمبل مختلفی در اختیار تریدرهای خود قرار دهد. در نتیجه ممکن است نماد ایندکس دلار در بروکر آلپاری با بروکر مطرح آی تی بی متفاوت باشد. بنابراین، عملا هیچ تفاوتی میان USDX با DX و حتی DXY وجود نداشته و فقط اسامی مختلفی است که به آن داده شده است. فارغ از نوع نامگذاری، مفهوم و مقدار آن مشخص است.

معامله کردن شاخص دلار

همانگونه که امکان معاملهی شاخص سهامهای داوجونز، اس اند پی 500، نیویورک و … فراهم شدهاست، بعضی از بروکرهای فارکس مانند آی تی بی مکان معامله کردن بر روی این نماد را نیز فراهم کردهاند.

اما آیا معامله کردن آن توصیه میشود؟! خیر! این نماد یا بهتر بگوییم شاخص، در حقیقت از چندین ارز مختلف تشکیل شده و تحلیل رفتار تک تک ارزها و پیشبینی عملکرد آن بسیار دشوار است. به نظر میرسد که بهتر است به جای معامله کردن USDX، از آن به عنوان یک اندیکاتور استفاده نموده و معاملات خود را بر روی جفت ارز و خصوصا جفت ارز دلار/یورو بگذارید.

اندیکاتور شاخص دلار چیست؟

اندیکاتور شاخص دلار (DXY Indicator) ابزاری تحلیلی است که توسط معاملهگران و تحلیلگران مالی برای ردیابی تغییرات ارزش دلار آمریکا نسبت به سبدی از ارزهای اصلی جهانی استفاده میشود. این اندیکاتور، بهویژه در بازار فارکس، نقش کلیدی در شناسایی روندهای قیمتی و تغییرات قدرت خرید دلار ایفا میکند. از آنجا که دلار آمریکا به عنوان ارز مرجع جهانی و یک دارایی امن شناخته میشود، تحلیل این اندیکاتور میتواند برای تصمیمگیری در بازارهای مالی مانند سهام، کالاها، و ارزهای دیجیتال بسیار کاربردی باشد.

اندیکاتور شاخص دلار به عنوان ابزاری برای پیشبینی روندهای بازار و تحلیل همبستگی میان دلار و سایر داراییها استفاده میشود. معاملهگران فارکس از این اندیکاتور برای شناسایی فرصتهای معاملاتی در جفتارزها استفاده میکنند. همچنین، این اندیکاتور میتواند به عنوان معیاری برای ارزیابی تأثیر سیاستهای اقتصادی و پولی آمریکا بر بازارهای جهانی در نظر گرفته شود. در بازارهای دیگر نظیر کالاها و رمزارزها نیز، اندیکاتور شاخص دلار نقش حیاتی ایفا میکند، چرا که تقویت یا تضعیف دلار تأثیر مستقیمی بر قیمتگذاری جهانی این داراییها دارد.

ارتباط شاخص دلار با بازارهای مالی

دلار آمریکا نقش محوری و کلیدی در اقتصاد جهانی داشته و نوسانات ارزش آن، تاثیر مستقیمی بر روی بازارها دارد. در نقطهی مقابل نیز هر زمان که بازار مالی دچار تشنج شود، سرمایههای بازار به دلار تبدیل شده و آن را تقویت خواهند کرد. اجازه دهید تا در ادامه، این موضوع را بهتر توضیح دهیم.

رابطه بازار بورس با شاخص دلار آمریکا

فعالیت در بورسهای بزرگ دنیا و خرید و فروش سهامها، یکی از فعالیتهای اصلی سرمایهگذاران است. زمانیکه بورس بهم ریخته و روند عادی نداشته باشد، سرمایهگذاران چه گزینهای را در اختیار خواهند داشت؟ طبیعتا معاملهکردن سهام همراه با ریسک بوده و بهتر است دارایی خود را به شکل دلار نگه داشته تا بازار آرام و قابل تحلیل شود. همین امر نیز باعث تبدیل شدن سرمایههای داخل بورس به دلار شده که تقاضا برای دلار را افزایش داده و نهایتا شاخص دلار آمریکا تقویت خواهد شد.

بنابراین، هر زمان که بورسهای بزرگ دنیا تضعیف شوند، نقدینگی به سمت خرید دلار و حفظ سرمایه حرکت کرده که در حقیقت، روشی برای ریسک گریزی است. اساسا روند تغییرات شاخص دلار، ارتباط مستقیمی با عملکرد سایر بازارهای مالی از جمله بورس دارد.

ارتباط رمزارزها و USDX

همانند تمامی بازارهای مالی، بازار ارزهای دیجیتال نیز نیاز به منطقهی امن در زمان نوسانات غیر عادی دارد. در بازار کریپتوها نیز هنگامی که بازار با سقوط قیمتی مواجه شود، تقاضا برای تبدیل رمزارزها به ارز مرجع (عموما تتر) افزایش یافته که به نوعی بیانگر تبدیل رمزارزها به دلار آمریکا در جهت ریسک گریزی است. بنابراین، رابطهی این بازار با ایندکس دلار آمریکا نیز همانند بازار بورس، معکوس خواهد بود.

به صورت کلی، تقویت USDX به معنای تقویت ارز آمریکا در مقایسه با ارزهای دیگر و همچنین نزول قیمتها در سایر بازارهای مالی است.

زمان معامله USDX

اگرچه نمودار و چارت این شاخص همواره در حال ثبت دادههای جدید بوده و امکان معامله کردن آن در بروکرهایی که آن را ارائه کرده باشند، وجود دارد، اما تغییرات اصلی ارزشی تنها در ساعات فعالیت بازار فارکس یا همان سشن های فارکس رخ داده که مستعد کسب درآمد و یا استفاده به عنوان اندیکاتور تکنیکال است. بنابراین، این شاخص در 5 روز هفته کاربردی بوده و در 2 روز تعطیل، عملا نوسان خاصی را تجربه نخواهد کرد.

تئوری لبخند دلار

یکی از تئوریهای جالب در خصوص شاخص دلار، تئوری با نام لبخند دلار بوده که توسط استراتژیستی با نام استفان جن معرفی شده است. این تئوری بیان میکند که چه در زمان رکود و چه در زمان رونق اقتصادی، ارزش دلار تقویت خواهد شد. اجازه دهید سه حالت مختلف را بررسی کنیم تا بفهمیم که چرا چنین اتفاقی میافتد.

در زمانی بی ثباتی اقتصاد جهانی، ورود به بازارهای پرریسک عملا منطقی نبوده و سرمایهگذاران ترجیح میدهند که با تبدیل کردن سرمایه به دلار آمریکا یا مثلا تتر (که بر پایهی دلار است)، ارزش سرمایهی خود را حفظ کنند.

زمانی که بی ثباتی باعث رسیدن قیمتها به کف قیمتی شود، دلارها رفته رفته تبدیل به سرمایههای جدید شده و سرمایهگذاران ترجیح میدهند که به جای نگهداری از دلار، داراییهایی را خریداری نمایند که هماکنون در کف قیمتی است. این کار باعث میشود تا دلار آمریکا فروخته شده و از ارزش آن کاسته شود.

حال نوبت به رونق اقتصادی رسیده که در این مرحله، طبیعتا اقتصاد پیشگام آمریکا مستعد بیشترین سرمایهگذاری در سطح جهانی است. در زمانهای رونق اقتصادی، آمریکا شروع به پیشرفت در بخشهای مختلف اقتصادی و صنعتی کرده که همین امر نیز باعث افزایش ارزش ارز این کشور خواهد شد.

جمعبندی

شاخص دلار آمریکا (DXY) به عنوان معیاری کلیدی برای ارزیابی قدرت دلار در بازارهای جهانی، نه تنها بازتابدهنده شرایط اقتصادی ایالات متحده است، بلکه نقشی مهم در تصمیمگیریهای سرمایهگذاران و معاملهگران در بازارهای مالی مختلف ایفا میکند. درک دقیق از نوسانات این شاخص و عوامل تأثیرگذار بر آن میتواند به تحلیلگران کمک کند تا در مواجهه با تغییرات اقتصادی، تصمیمات بهتری اتخاذ کنند. استفاده از USDX به عنوان یک ابزار تحلیلی میتواند راهگشای مدیریت ریسک و استراتژیگذاری موثر باشد.

سوالات متداول

- شاخص دلار آمریکا (DXY) چیست؟ شاخص دلار معیاری است که ارزش دلار آمریکا را در برابر سبدی از ارزهای اصلی شامل یورو، ین، پوند و دیگر ارزها اندازهگیری میکند.

- چه عواملی بر نوسانات شاخص دلار تأثیر میگذارند؟ نرخ بهره، تورم، سیاستهای پولی بانک مرکزی آمریکا، و وضعیت اقتصادی شرکای تجاری اصلی دلار بر نوسانات این شاخص تأثیر دارند.

- چرا یورو بیشترین وزن را در سبد شاخص دلار دارد؟ یورو به دلیل اهمیت بالای اقتصادی منطقه یورو و حجم زیاد تجارت آن با آمریکا، بیشترین سهم (57.6%) را در این شاخص دارد.

- آیا میتوان مستقیماً روی شاخص دلار معامله کرد؟ بله، برخی از بروکرهای فارکس مانند آی تی بی، امکان معامله شاخص دلار را به صورت CFD ارائه میدهند.

- چگونه شاخص دلار بر بازارهای مالی تأثیر میگذارد؟ تقویت شاخص دلار معمولاً باعث کاهش قیمت کالاها و رمز ارزها میشود، در حالی که کاهش آن ممکن است ارزش داراییها با ریسک بالا را تقویت کند.

هیچ دیدگاهی نوشته نشده است.