فارکس چیست؟

فارکس ترکیبی از دو واژه ارز خارجی و مبادلات است. ارز خارجی فرآیند تبدیل یک ارز به ارز دیگر به دلایل مختلف مانند تجارت، بازرگانی یا گردشگری است. بر اساس گزارش سه ساله بانک تسویه بینالمللی (بانک جهانی ارائه دهنده خدمات به بانکهای مرکزی کشورهای مختلف) که در سال 2019 میلادی چاپ شد، حجم معاملات روزانه فارکس در ماه آپریل سال 2019 میلادی، به میزان 6.6 تریلیون دلار رسیده است.

بازار فارکس چیست؟

بازار تبادل ارز محل داد و ستد ارزها است. ارزها بدین دلیل از اهمیت برخوردارند که برای ما امکان خرید کالاها و خدمات را در داخل و یا خارج کشور مهیا میکنند. برای انجام تجارت و بازرگانی خارجی میبایست ارزهای بین المللی مبادله شوند.

اگر شما در حال حاضر در ایالات متحده زندگی میکنید و خواهان خرید کالایی مانند پنیر از کشور فرانسه هستید، شما یا شرکتی که عملیات خرید پنیر را برای شما انجام میدهد، باید پول پنیر را به یورو به فرانسویها بپردازد. این بدان معناست که واردکننده باید معادل دلار آمریکا (USD) را به یورو مبادله کند.

در خصوص سفر نیز همین امر صادق است. یک گردشگر فرانسوی در مصر نمیتواند هزینه دیدن اهرام را به یورو پرداخت کند، گردشگر باید یورو را با نرخ فعلی به پول محلی کشور مقصد، بعنوان مثال در خصوص مثال زده شده پوند مصر، مبادله کند.

یکی از جنبه های منحصر به فرد این بازار بین المللی این است که هیچ بازار مرکزی برای تبادل ارز خارجی وجود ندارد. در عوض، معاملات ارز به صورت الکترونیکی از طریق فرابورس (OTC) انجام میشود، به این معنی که همه تراکنش ها از طریق شبکه های کامپیوتری در میان معامله گران در سراسر جهان انجام میشود، نه در یک صرافی متمرکز.

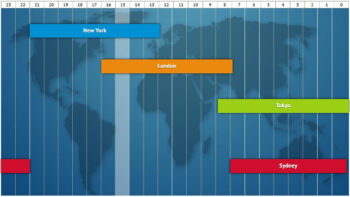

این بازار بصورت 24 ساعته و پنج روز و نیم در هفته باز است و ارزها در سراسر جهان در مراکز مالی مهم مانند فرانکفورت، هنگ کنگ، لندن، نیویورک، پاریس، سنگاپور، سیدنی، توکیو و زوریخ در سراسر جهان معامله میشوند (تقریبا در هر منطقه زمانی). این بدان معناست که وقتی روز معاملاتی در ایالات متحده به پایان میرسد، بازار فارکس در توکیو و هنگ کنگ آغاز میشود. به این ترتیب، بازار فارکس میتواند در هر زمانی فعال باشد و قیمتها دائما در حال نوسان خواهد بود.

فارکس چیست به زبان ساده

در مفهوم ابتدایی، بازار فارکس قرن هاست که وجود داشته است. مردم همیشه برای خرید کالاها و خدمات، کالا و یا ارز مبادله میکردند. با این حال، بازار فارکس، به مفهوم امروزی آن، یک اختراع نسبتا مدرن است. پس از شروع فروپاشی توافق برتون وودز در سال 1971، ارزهای بیشتری اجازه یافتند بطور آزادانه معامله شوند. ارزش هر ارز بر اساس تقاضا و گردش آن متفاوت میباشد و توسط مرکز خدمات معاملات ارزی خارجی نظارت میشود.

بانکهای تجاری و سرمایهگذاری بیشتر معاملات را در بازارهای فارکس به نمایندگی از مشتریان خود انجام میدهند، اما فرصتهای سوداگرانهای نیز برای معامله یک ارز در برابر ارز دیگر برای سرمایهگذاران حرفهای بصورت انفرادی وجود دارد. دو ویژگی متمایز برای ارزها به عنوان یک کلاس دارایی وجود دارد:

• میتوانید تفاضل نرخ بهره بین دو ارز را بدست آورید.

• میتوانید از تغییرات نرخ ارز سودآوری کنید.

یک سرمایهگذار میتواند از تفاوت بین نرخ بهره در دو کشور مختلف با خرید ارز با نرخ بهره بالاتر و پیش بینی جهت کاهش نرخ بهره کمتر، سود ببرد. قبل از بحران مالی سال 2008، پیش بینی کاهش نرخ ین ژاپن (JPY) و خرید پوند انگلیس (GBP) بسیار رایج بود، زیرا تفاوت نرخ بهره این دو ارز بسیار زیاد بود. این استراتژی گاهی اوقات به عنوان معاملات انتقالی نامیده میشود.

انواع معاملات در بازار فارکس چیست؟

بازار FX محلی برای تبادل و معامله ارزهاست. این بازار تنها بازار معاملاتی بدون توقف در جهان است. در گذشته، بازار فارکس تحت سلطه شرکتهای سازمانی و بانکهای بزرگ بود که به نمایندگی از مشتریان فعالیت میکردند. اما در سالهای اخیر، بیشتر به سمت انجام فردی معاملات پیش رفته و معاملهگران و سرمایهگذاران با شرکتهای بزرگ و کوچک شروع به مشارکت کردهاند.

یکی از جنبههای جالب بازارهای جهانی فارکس این است که هیچ ساختمان فیزیکی وجود ندارد که به عنوان مکان معاملاتی برای بازارها عمل کند. در عوض، مجموعه ای از ارتباطات است که از طریق پایانه های تجاری و شبکه های کامپیوتری ایجاد میشود. مشارکت کنندگان در این بازار موسسات، بانک های سرمایه گذاری، بانک های تجاری و سرمایه گذاران خرد هستند.

بازار ارز نسبت به سایر بازارهای مالی عملکرد مبهم تری دارد. ارزها در بازارهای فرابورس (OTC) معامله میشوند که در آن افشای اطلاعات اجباری نیست. استخرهای نقدینگی بزرگ (Liquidity pool) و شرکتهای سازمانی یکی از ویژگی های رایج این بازارهاست. میتوان فرض کرد که پارامترهای اقتصادی یک کشور مهمترین معیار برای تعیین قیمت ارز آن کشور است. اما این فرضیه صحیح نیست. یک نظرسنجی در سال 2019 میلادی نشان داد که انگیزه موسسات مالی بزرگ، مهمترین نقش را در تعیین قیمت ارزها ایفا میکند.

وقتی مردم به بازار فارکس مراجعه میکنند، معمولاً به بازار نقدی (spot market) اشاره میکنند. بازارهای فوروارد و فیوچر (forwards and futures markets) معمولاً در بین شرکتهایی که نیاز دارند ریسکهای ارزی خود را تا تاریخ خاصی در آینده پوشش دهند، محبوبیت بیشتری دارند.

بازار نقدی spot market

معاملات فارکس در بازارهای نقدی همیشه بیشترین مقدار است چرا که این بازارها بزرگترین دارایی واقعی زیربنایی برای بازارهای فوروارد و فیوچر محسوب میشود. پیش از این، حجم معاملات در بازارهای فوروارد و فیوچر از بازارهای نقدی بیشتر بود. اما با ظهور تجارت الکترونیک و افزایش کارگزاران فارکس حجم معاملات برای بازارهای نقدی فارکس افزایش یافت. بازار نقدی جایی است که ارزها بر اساس قیمت معاملاتی خود خرید و فروش میشوند.

این قیمت بر اساس عرضه و تقاضا تعیین شده و بر اساس عوامل متعددی از جمله نرخهای بهره فعلی، عملکرد اقتصادی، واکنشها نسبت به موقعیتهای سیاسی جاری (چه در سطح داخلی و چه در سطح بینالمللی) و تصور عملکرد آتی یک ارز در برابر ارز دیگر محاسبه میشود. معامله نهایی به عنوان معامله نقطهای شناخته میشود. این معامله یک معامله دوجانبه است که در آن، یکی از طرفین معامله مبلغ ارز مورد توافق را به طرف مقابل تحویل داده و مقدار مشخصی از ارز دیگر را به ارزش نرخ مبادلهای توافق شده دریافت میکند.

پس از آنکه معامله پایان یافت، تسویه نقدی انجام میشود. اگرچه بازار نقدی معمولا به عنوان بازاری شناخته میشود که با معاملات در حال حاضر (و نه در آینده) سروکار دارد، اما انجام این معاملات تا زمانی که به اتمام برسند و تسویه انجام شود دو روز زمان خواهد برد.

بازارهای فوروارد forward و فیوچر future در فارکس چیست؟

قرارداد فوروارد forward، یک قرارداد خصوصی بین دو طرف برای خرید ارز در زمانی در آینده و با قیمت از پیش تعیین شده در بازارهای فرابورس است. قرارداد فیوچر یک توافق استاندارد بین دو طرف برای تحویل یک ارز در تاریخ آینده و با قیمت از پیش تعیین شده است. معاملات فیوچر بصورت مبادلاتی بوده و در بورس انجام شده و در فرابورس انجام نمیشود.

در بازار فوروارد، قراردادها در فرابورس بین دو طرف خرید و فروش میشود که شرایط توافق را بین خود تعیین میکنند. در بازار فیوچر، قراردادها بر اساس اندازه استاندارد و تاریخ تسویه در بازارهای کالاهای عمومی، مانند بورس کالای شیکاگو (CME) خرید و فروش میشوند.

در ایالات متحده، انجمن ملی معاملات آتی (NFA) بازار فیوچر را تنظیم میکند. قراردادهای فیوچر دارای جزئیات خاصی هستند، از جمله تعداد واحدهای مورد معامله، تاریخ تحویل و تسویه حساب، و حداقل افزایش قیمت که قابل شخصی سازی نیست. صرافی به عنوان طرف مقابل معاملهگر عمل میکند و خدمات ترخیص و تسویه حساب را انجام میدهد.

هر دو نوع قرارداد فوروارد و فیوچر الزام آور هستند و معمولاً در زمان سررسید به صورت نقدی در صرافی مورد نظر تسویه میشوند، اگرچه قراردادها را میتوان قبل از زمان سررسید نیز خرید و فروش کرد. بازارهای فوروارد و فیوچر ارز میتوانند هنگام معامله ارزها در برابر ریسکهای احتمالی راههای حفاظتی ارائه کنند. معمولاً شرکت های بزرگ بین المللی از این بازارها برای محافظت در برابر نوسانات آتی نرخ ارز استفاده میکنند، اما دلالان نیز در این بازارها مشارکت دارند.

کاربرد فارکس چیست؟

فارکس برای پوشش ریسک hedging

شرکت هایی که در زمینه تجارت در کشورهای خارجی فعالیت میکنند به دلیل نوسانات ارزش ارز هنگام خرید یا فروش کالاها و خدمات خارج از بازار داخلی خود در معرض ریسک هستند. بازارهای مبادلات خارجی توسط تعیین نرخی که معامله در آن انجام میشود راهی برای پوشش ریسک ارزی فراهم میکنند.

برای انجام این کار، یک معامله گر میتواند ارزها را در بازارهای فوروارد یا سوآپ (swap markets) از قبل خرید و فروش کند، که در آن نرخ ارز قفل میشود. به عنوان مثال، تصور کنید که یک شرکت قصد دارد مخلوط کنهای ساخت ایالات متحده را در اروپا بفروشد که نرخ مبادله بین یورو و دلار (EUR/USD) برابر 1 به 1 باشد.

هزینه ساخت این مخلوطکن 100 دلار است و شرکت آمریکایی قصد دارد محصولات خود را به قیمت 150 یورو بفروشد تا قابل رقابت با سایر مخلوطکن های ساخته شده در اروپا باشد. اگر این طرح موفقیت آمیز باشد، شرکت به ازای هر فروش 50 دلار سود خواهد داشت زیرا نرخ مبادله EUR/USD برابر است. متأسفانه، ارزش دلار آمریکا در برابر یورو شروع به افزایش میکند تا زمانی که نرخ مبادله EUR/USD به 0.80 برسد، به این معنی که اکنون برای خرید 1.00 یورو 0.80 دلار باید هزینه کرد.

مشکلی که این شرکت با آن مواجه است این است که در حالی که ساخت مخلوط کن هنوز 100 دلار هزینه دارد، شرکت فقط میتواند جهت حضور در بازار رقابتی محصول را با قیمت رقابتی 150 یورو بفروشد – که وقتی به دلار تبدیل شود، معادل 120 دلار میشود (150 یورو × 0.80 = 120 دلار). دلار بالاتر منجر به سود بسیار کمتر از حد انتظار شد.

شرکت تولید کننده مخلوطکن میتوانست این ریسک را با فروش استقراضی یورو و خرید دلار آمریکا در زمانی که برابر بودند کاهش دهد. به این صورت که اگر ارزش دلار آمریکا افزایش یابد، سود حاصل از این معامله کاهش سود حاصل از فروش مخلوطکنها را جبران میکند. اگر ارزش دلار آمریکا کاهش یابد، آنگاه نرخ ارز مطلوبتر بوده و سود حاصل از فروش مخلوطکنها را افزایش میدهد که این امر زیانهای معامله را جبران میکند.

پوشش ریسک به این صورت در بازار فیوچر ارز قابل انجام است. مزیت این روش برای معاملهگر این است که قراردادهای فیوچر توسط یک مرجع مرکزی استاندارد و مشخص میشود. با این حال، معاملات فیوچر ارز ممکن است نقدینگی کمتری نسبت به بازارهای فوروارد که غیرمتمرکز هستند و در سیستم بین بانکی در سراسر جهان وجود دارند داشته باشد.

فارکس برای معاملات سفته بازی Speculation

عواملی مانند نرخ بهره، جریان های تجاری، گردشگری، قدرت اقتصادی و ریسک ژئوپلیتیکی بر عرضه و تقاضای ارز تاثیر گذار بوده و باعث ایجاد نوسانات روزانه در بازارهای فارکس میشود. که این امر موجب ایجاد فرصتی برای سود بردن از تغییراتی که ممکن است ارزش یک ارز را در مقایسه با ارز دیگر افزایش یا کاهش دهد، میشود. پیشبینی اینکه یک ارز کاهش خواهد یافت اساساً شبیه به این است که فرض کنیم ارز دیگر در مقابل آن افزایش یابد زیرا ارزها به صورت جفت معامله میشوند.

تصور کنید معاملهگری که انتظار دارد نرخ بهره در ایالات متحده در مقایسه با استرالیا افزایش یابد در حالی که نرخ مبادله بین دو ارز (AUD/USD) 0.71 است (یعنی برای خرید 1.00 دلار استرالیا 0.71 دلار نیاز است). معاملهگر معتقد است که نرخهای بهره بالاتر ایالات متحده باعث افزایش تقاضا برای دلار آمریکا میشود و بنابراین نرخ مبادله AUD/USD کاهش مییابد زیرا برای خرید دلار استرالیا به دلارهای کمتر نیاز است. فرض کنید که فرض معاملهگر درست بوده باشد و نرخ بهره افزایش یافته و نرخ مبادله AUD/USD به 0.50 کاهش مییابد. این بدان معناست که برای خرید 1.00 دلار استرالیا به 0.50 دلار آمریکا نیاز است.

اگر سرمایه گذار “ابتدا” دلار استرالیا فروخته باشد و بعد از آن به دلار آمریکا روی میآورد، در این صورت از تغییر ارزش سود میبرد. معاملات ارزها میتوانند مخاطره آمیز و پیچیده باشد. بازار بین بانکی دارای مقررات مختلفی است و ابزارهای فارکس استاندارد نیستند. در برخی از نقاط جهان، تجارت فارکس تقریباً به طور کامل غیرقانونی است.

بازار بین بانکی متشکل از بانک هایی است که در سرتاسر جهان با یکدیگر معامله میکنند. بانکها خودشان باید ریسکهای مستقل و ریسکهای اعتباری را تعیین کرده و بپذیرند و فرآیندهای داخلی را برای محافظت از خود در شرایط پر ریسک ایجاد کنند. از آنجایی که بازار توسط هر یک از بانکهای شرکتکننده ای که مناقصات و پیشنهاداتی را برای یک ارز خاص ارائه میکنند تشکیل میشود، مکانیسم قیمت گذاری بازار نیز بر اساس عرضه و تقاضا تعریف میشود.

بدین علت که چنین جریان های تجاری بزرگی در داخل سیستم وجود دارد، برای معامله گران سرکش (rogue traders) دشوار است که بر قیمت یک ارز تأثیر بگذارند. این سیستم به ایجاد شفافیت در بازار برای سرمایه گذاران از طریق دسترسی به معاملات بین بانکی کمک میکند. اکثر معاملهگران خردهفروشی کوچک با کارگزاران/فروشندگان فارکس نسبتاً کوچک و تا حدی غیرقانونی معامله میکنند، که این امر میتواند (و گاهی اوقات موجب میشود) قیمتها را ریکوت (re-quote) کنند و حتی بر خلاف مشتریان خود معامله کنند.

بسته به جایی که فروشنده قرار دارد، ممکن است برخی مقررات دولتی و صنعتی وجود داشته باشد، اما این تدابیر حفاظتی در سراسر جهان متناقض هستند. اکثر سرمایه گذاران خرد باید زمان خود را صرف تحقیق در مورد یک فروشنده فارکس کنند تا دریابند که آیا این معامله در ایالات متحده یا بریتانیا ( که در آن فروشندگان ایالات متحده و بریتانیا نظارت بیشتری دارند) یا در کشوری با قوانین و نظارت ضعیف تنظیم میشود.

همچنین راهکار خوبی است که بدانید در صورت بروز بحران در بازار یا ورشکستگی یک فروشنده، چه نوع راهکارهای حفاظتی توسط آن فروشنده قابل ارائه است.

استراتژی های اولیه ترید در فارکس چیست؟

معاملات فارکس مشابه معاملات سهام است. در ذیل به چند مرحله برای شروع تجارت فارکس اشاره شده است.

1. در مورد فارکس بیاموزید: اگرچه تجارت فارکس پیچیده نیست، اما یک پروژه خاص است و به دانش تخصصی نیاز دارد. برای مثال، نسبت اهرمی( leverage ratio ) برای معاملات فارکس بیشتر از سهام است و محرکهای تغییر قیمت ارز در بازار فارکس با بازارهای سهام متفاوت است. دوره های آنلاینی برای مبتدیان وجود دارد که جزئیات تجارت فارکس را آموزش میدهند.

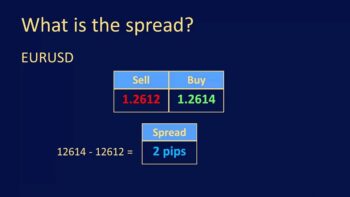

2. راه اندازی یک حساب کارگزاری: برای شروع معاملات فارکس به یک حساب معاملاتی فارکس در یک کارگزاری نیاز دارید. کارگزاران فارکس کمیسیونی دریافت نمیکنند. در عوض، آنها از طریق تفاوت بین دو قیمت خرید و فروش (Spread-که به عنوان pips نیز شناخته میشود) درآمد کسب میکنند.

برای معامله گران مبتدی، ایده خوبی است که یک حساب معاملاتی خرد فارکس با سرمایه کم راه اندازی کنید. چنین حسابهایی دارای محدودیتهای معاملاتی متغیری هستند و به کارگزاران اجازه میدهند معاملات خود را به مقادیر کمتر از 1000 واحد ارز محدود کنند. حساب استاندارد لات (Lot – واحد اندازهگیری حجم معاملات در بازار فارکس ، لات یا Lot است) برابر با 100000 واحد ارزی است .یک حساب کوچک فارکس به شما کمک خواهد کرد تا با تجارت فارکس راحت ارتباط برقرار کنید و سبک معاملاتی خود را تعیین کنید.

3. یک استراتژی معاملاتی ایجاد کنید: در حالی که همیشه نمیتوان حرکت بازار را پیشبینی کرد و زمانبندی کرد، داشتن یک استراتژی معاملاتی به شما کمک میکند دستورالعملهای گسترده و یک نقشه راه برای معاملات خود تعیین کنید. یک استراتژی معاملاتی خوب مبتنی بر واقعیت موقعیت شما است.

مقدار پول نقدی را که میخواهید برای معامله صرف کنید به حساب خود واریز کنید و به تبع آن میزان ریسکی را که میتوانید تحمل کنید بدون اینکه کل سرمایه شما از بین رود را در نظر بگیرید. به یاد داشته باشید، تجارت فارکس عمدتاً یک محیط با اهرم معاملاتی بالا است. اما به کسانی که مایل به ریسک پذیری هستند نیز پاداش بیشتری پرداخت میکند.

4. همیشه کنترل حساب خود را داشته باشید: هنگامیکه معامله را شروع کردید، همیشه موقعیت های خود را در پایان روز بررسی کنید. اکثر نرم افزارهای معاملاتی گزارش حسابداری روزانه معاملات شما را ارائه میدهند. مطمئن شوید که هیچ درخواست معلقی برای تکمیل ندارید و همواره پول نقد کافی در حساب خود برای انجام معاملات آتی را دارید.

5. ایجاد تعادل هیجانی: معاملات فارکس مبتدی مملو از هیجان و سوالات بی پاسخ است. آیا برای کسب سود بیشتر باید مدت زمان بیشتری در وضعیت فعلی خود باقی بمانید؟ چگونه گزارش مربوط به کاهش تولید ناخالص داخلی (GDP) که منجر به کاهش ارزش کلی پرتفوی شما شده را از دست دادید؟ وسواس در مورد سوالات بی پاسخی میتواند شما را به مسیر سردرگمیسوق دهد. به همین دلیل مهم است که تحت تأثیر موقعیت های معاملاتی خود قرار نگیرید و تعادل را بین سود و زیان ایجاد کنید. در مورد بستن موقعیت های خود در مواقع لزوم، منظم باشید.

روش کسب درآمد در فارکس چیست؟

ابتدایی ترین اشکال معاملات فارکس، مبادلات طولانی مدت کوتاه مدت است. در یک معامله طولانی، معاملهگر تحلیل میکند که قیمت ارز در آینده افزایش مییابد و میتوانند از آن سود ببرند. یک معامله کوتاه شامل یک تحلیل برای کاهش قیمت جفت ارز (currency pair) در آینده است. معاملهگران همچنین میتوانند از استراتژیهای معاملاتی مبتنی بر تحلیل تکنیکال، مانند شکست مقاومتی و میانگین متحرک، برای تنظیم دقیق رویکرد خود در معاملات استفاده کنند.

بسته به مدت و تعداد معاملات، استراتژی های معاملاتی را میتوان به چهار نوع دیگر طبقهبندی کرد:

• اسکالپ تریدینگ (scalp trade): شامل موقعیتهایی است که حداکثر برای چند ثانیه تا چند دقیقه نگه داشته میشوند و مقدار سود از نظر تعداد پیپها محدود میشود. چنین معاملاتی انباشته در نظر گرفته میشود، به این معنی که سودهای کوچکی که در هر معامله جداگانه به دست میآید. در پایان یک روز یا دوره زمانی جمع شده و به مقدار مشخصی میرسد. این موقعیتها بر پیش بینی پذیری نوسانات قیمت تکیه میکنند و نمیتوانند نوسانات زیادی را کنترل کنند. بنابراین، معامله گران تمایل دارند چنین معاملاتی را به نقد شونده ترین جفت ارزها و در شلوغ ترین زمان معاملات در طول روز محدود کنند.

• معاملات روز (Day trades): معاملات کوتاه مدتی هستند که در یک روز منعقد و نقد میشوند. مدت معاملات روزانه میتواند ساعتی یا دقیقه ای باشد. معامله گران روزانه برای به حداکثر رساندن سود خود به مهارت های تحلیل تکنیکال و دانش شاخص های فنی نیاز دارند. درست مانند معاملات اسکالپ تریدینگ، معاملات روزانه به سودهای افزایشی در طول روز برای معاملات متکی هستند.

• سوئینگ تریدینگ (swing trade): معاملهگر موقعیت را برای مدتی بیش از یک روز حفظ میکند. یعنی ممکن است روزها یا هفته ها این موقعیت را حفظ کند. سوئینگ تریدینگ میتواند در زمان اعلامیه های مهم توسط دولت ها یا زمان آشفتگی اقتصادی مفید باشد. از آنجایی که سوئینگ تریدینگ دارای خط زمانی طولانی تری هستند، نیازی به نظارت مداوم بر بازارها در طول روز ندارند. علاوه بر تحلیل تکنیکال، معامله گران نوسان باید بتوانند تحولات اقتصادی و سیاسی و تأثیر آنها بر تغییرات ارز را ردیابی کنند.

• پوزیشن تریدینگ (position trade): معاملهگر ارز را برای مدت طولانی نگه میدارد که گاها ماهها یا حتی سالها دوام میآورد. این نوع معامله به مهارت های تحلیل بنیادی بیشتری نیاز دارد زیرا مبنایی منطقی برای تجارت فراهم میکند.

انواع نمودار پرکاربرد در فارکس

نمودارهای خطی

نمودارهای خطی برای شناسایی روندهای تصویر بزرگ برای یک ارز استفاده میشود. این نمودارها ابتدایی ترین و رایج ترین نوع نمودار مورد استفاده معامله گران فارکس هستند. این نمودارها قیمت معاملات بسته شده ارز را برای دوره های زمانی مشخص شده توسط کاربر نمایش میدهند. خطوط مشخص شده در نمودار خطی را میتوان برای طراحی استراتژی های معاملاتی استفاده کرد.

برای مثال، میتوانید از اطلاعات موجود در یک خط برای شناسایی شکستها یا تغییر روند برای افزایش یا کاهش قیمتها استفاده کنید. در حالی که نمودارهای خطی میتوانند مفید باشد، اما در حالت کلی به عنوان نقطه شروع برای تجزیه و تحلیل بیشتر معاملات استفاده میشود.

نمودارهای میله ای

نمودارهای میله ای برای نمایش دوره های زمانی خاص برای معاملات استفاده میشود. این نمودارها اطلاعات قیمت بیشتری را نسبت به نمودارهای خطی ارائه میدهند. هر نمودار میله ای نشان دهنده یک روز معامله است و شامل قیمت افتتاحیه، بالاترین قیمت، پایین ترین قیمت و قیمت پایانی (OHLC) برای یک معامله است. خط تیره سمت چپ قیمت افتتاحیه روز است و خط تیره سمت راست نشان دهنده قیمت پایانی است.

گاهی اوقات از رنگ ها نیز برای نشان دادن تغییرات قیمت استفاده میشود، بطور مثال سبز یا سفید برای دوره های افزایش قیمت و قرمز یا سیاه برای دوره ای که قیمت ها کاهش یافته است استفاده میشود. نمودار میله ای برای معاملات ارزی به معامله گران کمک میکند تا تشخیص دهند که بازار در حال خرید است یا در حال فروش

نمودارهای کندل استیک (شمعی)

نمودارهای کندل استیک اولین بار توسط تاجران برنج ژاپنی در قرن هجدهم مورد استفاده قرار گرفت. آنها از نظر بصری جذاب تر و خواندن آسان تر از انواع نمودارهایی هستند که در بالا توضیح داده شد. قسمت بالایی یک شمع برای قیمت افتتاحیه و بالاترین نقطه قیمت مورد استفاده توسط یک ارز استفاده میشود، و قسمت پایین یک شمع برای نشان دادن قیمت بسته شدن و پایین ترین نقطه قیمت استفاده میشود.

شمع پایین نشان دهنده دوره ای از کاهش قیمت است و به رنگ قرمز یا مشکی است، در حالی که شمع رو به بالا دوره افزایش قیمت است و به رنگ سبز یا سفید است. ساختار و اشکال موجود در نمودارهای کندل استیک برای شناسایی جهت و حرکت بازار استفاده میشود. برخی از ساختارهای رایج برای نمودارهای کندل استیک، مرد آویزان (Hanging Man) و ستاره تیرانداز (Shooting Star) هستند.

جمع بندی فارکس چیست

فارکس، مخفف ارز خارجی، به معامله یک ارز با ارز دیگر اشاره دارد. این واژه همچنین به عنوان FX شناخته میشود.

فارکس عمدتا از طریق سه مکان معامله میشود: بازارهای نقدی، بازارهای فوروارد و بازارهای فیوچر. بازار نقدی بزرگترین بازار در بین این سه بازار است، زیرا دارایی "بنیادی" است که بازارهای فوروارد و فیوچر بر آن مبتنی است.

شرکت ها و معاملهگران از فارکس به دو دلیل عمده استفاده میکنند: معاملات سفته بازی و پوشش ریسک. مورد اول توسط معامله گران برای کسب درآمد از افزایش و کاهش قیمت ارز استفاده میشود، در حالی که مورد دوم برای قفل کردن قیمت ها برای تولید و فروش در بازارهای خارجی استفاده میشود.

بازارهای فارکس جزو نقدترین بازارهای جهان است. از این رو، نسبت به سایر بازارها، مانند املاک و مستغلات، نوسانات کمتری دارند. نوسانات یک ارز خاص تابع عوامل متعددی از جمله مسایل سیاسی و اقتصادی آن کشور است. بنابراین، رویدادهایی مانند بیثباتی اقتصادی یا عدم تعادل در روابط تجاری با ارز کشورهای دیگر، میتواند منجر به نوسانات قابل توجهی شود.

ته است.

مقررات بازارهای فارکس به دستگاه قضایی هر کشور بستگی دارد. کشورهایی مانند ایالات متحده زیرساخت ها و بازارهای پیچیده ای برای انجام معاملات فارکس دارند. از این رو، معاملات فارکس در آنجا به شدت توسط انجمن ملی آتی (NFA) و کمیسیون معاملات آتی کالا (CFTC) تنظیم میشود. با این حال، به دلیل استفاده زیاد از اهرم در معاملات فارکس، کشورهای در حال توسعه مانند هند و چین محدودیت هایی برای شرکت ها و مبالغ مورد مبادله در معاملات فارکس دارند. اروپا بزرگترین بازار معاملات فارکس است. اداره رفتار مالی (FCA) مسئول نظارت و تنظیم معاملات فارکس در بریتانیا است.

ارزهای با نقدینگی بالا بازار آماده ای دارند و بنابراین در واکنش به رویدادهای خارجی، عملکرد قیمتی ملایم و قابل پیش بینی را از خود نشان میدهند. دلار آمریکا پرمعامله ترین ارز در جهان است. دلار آمریکا در میان شش جفت ارز از هفت جفت ارز با بیشترین نقدینگی در بازار حضور دارد. ارزهای با نقدینگی پایین را نمیتوان بدون اینکه حرکت بازار قابل توجه و دارای قیمت مرتبط باشد در اندازه های بزرگ معامله کرد. چنین ارزهایی عموماً متعلق به کشورهای در حال توسعه هستند. وقتی این ارزها با واحد پول یک کشور توسعه یافته جفت میشوند، یک exotic pair تشکیل میشود. به عنوان مثال، جفت شدن دلار آمریکا با روپیه هند (USD/INR) یک exotic pair در نظر گرفته میشود.

اولین قدم برای شروع معاملات فارکس این است در مورد عملکرد و اصطلاحات این بازار آموزش ببینید. در مرحله بعد، باید یک استراتژی معاملاتی بر اساس میزان نقدینگی و توانایی پذیرش ریسک خود ایجاد کنید. در نهایت باید یک حساب کارگزاری باز کنید. امروزه، باز کردن و تامین مالی یک حساب فارکس به صورت آنلاین و انجام معامله با ارزها بسیار آسان تر از گذش

هیچ دیدگاهی نوشته نشده است.